Счет фактура на зачет аванса когда выставлять. Когда выписываются счета-фактуры на аванс? Требования, правила и особенности

Операции, связанные с получением аванса, оформлением счетов-фактур, их регистрацией в книгах продаж и покупок, условно разделим на 3 этапа. Первый - поступление предоплаты, второй - отгрузка товаров в счет аванса и третий - отражение данных в декларации по НДС.

Этап первый

Итак, получив от покупателя аванс, продавец оформляет на поступившую сумму счет-фактуру в 2 экземплярах. Первый подшивают в журнал учета выданных счетов-фактур. Второй передают покупателю. Документ составляют не позднее 5 дней с момента поступления аванса (п. 3 ). Счет-фактуру регистрируют в книге продаж.

Этап второй

При отгрузке товаров, в счет оплаты которых получен аванс, поставщик заполняет также 2 экземпляра счета-фактуры, но уже на отгрузку. Для этого отведен тот же срок, что и для оформления документа на аванс, - 5 дней с момента отгрузки. Первый экземпляр передают покупателю, второй подшивают в журнал учета выданных счетов-фактур и регистрируют в книге продаж. Одновременно с этим авансовый счет-фактуру регистрируют в книге покупок. По нему сумму налога, ранее начисленную с аванса, принимают к вычету. Один и тот же авансовый счет-фактура может быть зарегистрирован в книге покупок несколько раз. Например, если товары, по которым перечислена предоплата, отгружаются покупателю отдельными партиями в разные сроки. Если стоимость отгруженного товара больше суммы поступившего аванса, то авансовый счет-фактуру регистрируют в книге покупок только на сумму поступившей предоплаты.

Этап третий

В конце квартала итоговые данные о проведенных операциях (полученных авансах, отгруженных товарах и т.д.) переносят в декларацию по НДС (утв. приказом Минфина России № 136н). Ее заполняют так. Все суммы авансов, полученных в течение квартала, вписывают в строку 140 (150) Раздела 3. Налог, начисленный при отгрузке товаров, - в строку 020 (030) этого же раздела. Сумму НДС, ранее начисленную с аванса и принимаемую к вычету, указывают по строке 300 Раздела 3.

Особенности заполнения счетов-фактур на аванс

Прежде всего, отметим, что утвержден перечень обязательных реквизитов авансового счета-фактуры (ранее такого перечня не было) (п. 5.1 ). Отсутствие любого из них - основание для того, чтобы отказать как покупателю, так и поставщику в зачете НДС, перечисленного поставщику в составе аванса. Поэтому крайне важно оформить этот документ по всем налоговым правилам.

Отметим, что многие реквизиты обычного счета-фактуры соответствуют авансовому. Хотя есть и отдельные различия. Например, в ставке налога (гр. 7).

Если при отгрузке используют обычную ставку (10% или 18%), то в авансовом указывают расчетную (10%/110% или 18%/118%). Ранее в счете-фактуре не обязательно было заполнять графу 5 «Стоимость товаров (работ, услуг), всего без налога» (письмо Минфина России № 03-04-11/135). Сейчас это делать необходимо.

Кроме того, при поступлении аванса не нужно было приводить и наименование товаров, в оплату которых перечислены деньги (гр. 1). На практике все ограничивались записью: «Предоплата за товары по договору...» В этом году ситуация изменилась. Теперь в документе должны быть поименованы все товары, в счет которых была получена предоплата (письмо Минфина России № 03-07-14/26). Дело в том, что, по задумке законодателя, перечень товаров, приведенных в авансовом и отгрузочном счетах-фактурах, должны совпадать. Поэтому без указания перечня товаров (работ, услуг), оплаченных авансом, проблем с вычетом НДС покупателю не избежать.

Теперь перейдем к конкретным проблемам, с которыми может столкнуться продавец при оформлении документа, и возможным вариантам их решения.

Ситуация . В счет общего компания-покупатель перечисляет «обезличенные» авансы. Поставщику заранее неизвестно, на какую сумму и какой именно товар будет отгружен в счет полученной предоплаты.

Решение . Законодательство четко не поясняет, насколько детализированными должны быть данные в графе 1 «Наименование товара...» счета-фактуры. Могут ли быть там довольно общие формулировки: офисная мебель, компьютерная техника, строительные материалы и т. п.? Налоговики считают, что нет. По их мнению, в документе необходима детальная расшифровка товаров. Однако суды придерживаются другой точки зрения. Так, в одном из судебных решений указано, что «налоговое законодательство не содержит обязательного условия о расшифровке в счете-фактуре наименования товара. В соответствии с пунктом 2 статьи 169 Налогового кодекса Российской Федерации невыполнение требований к счету-фактуре, не предусмотренных пунктами 5 и 6 настоящей статьи, не может являться основанием для отказа принять к вычету суммы налога, предъявленные продавцом» (Пост. ФАС ВСО № А19-17271/06-51-Ф02-577/2007) . Аналогичные положения есть и в других судебных решениях. В частности, суд Северо-Западного округа указал, что «необходимость расшифровки качественного состава товара в счете-фактуре НК РФ не предусмотрена» (Пост. ФАС СЗО № А56-10950/2005) .

Таким образом, счет-фактура вполне может содержать лишь укрупненное наименование товаров. Однако этот документ все же должен позволять их идентифицировать. Так, в одном из дел суд отказал в праве на вычет НДС по счету-фактуре, в котором было указание лишь на товарный знак отгруженных ценностей. По мнению арбитров, «помимо указания в счете-фактуре товарного знака товара необходимо указывать в силу закона и само наименование товара, поскольку идентифицировать товар только по товарному знаку на иностранном языке не представляется возможным» (Пост. ФАС ДВО № Ф03-А51/06-2/5126).

Поэтому в тех счетах-фактурах, где невозможно указать детализированный перечень товаров, будет достаточно указания на их общее и укрупненное название. Причем желательно его привести в соответствие, например, с Общероссийским классификатором продукции ОК 005-93 (утв. пост. Госстандарта России № 301). В частности, при поставке компьютеров в документе можно указать: «ЭВМ клавишные (код по ОК 005-93 - 40 1340)». Причем совсем недавно с этим согласились даже в Минфине России (письмо Минфина России № 03-07-15/39).

Отметим, что в отношении тех или иных услуг суды также довольно лояльны к компаниям. По их мнению, в счете-фактуре достаточно лишь сделать ссылку на реквизиты договора, в рамках которого оказываются услуги. Тут важно, чтобы в других документах (актах сдачи-приемки, отчетах об оказанных услугах и т. д.) они были подробно детализированы (Пост. ФАС МО № КА-А40/12154-08, ФАС ЗСО № Ф04-8287/2006, ФАС СКО № Ф08-1333/07-554А).

Сразу оговоримся: приведенные нами судебные решения касаются зачета НДС по счетам-фактурам на отгрузку товаров, работ или услуг. Дело в том, что по авансовым документам какая-либо арбитражная практика пока не сложилась. Однако логично предположить, что правила оформления документа и в том и в другом случае должны совпадать.

Ситуация . Счет на предоплату выписан на несколько позиций. Покупатель перечислил частичную оплату по счету (например, 70% от его общей суммы). Как определить, какой именно товар был оплачен?

Решение . В данной ситуации ответ на этот вопрос не так уж и важен. Главное, чтобы впоследствии в отгрузочном счете-фактуре были указаны те же товары, что и в авансовом, а предоплата была закрыта отгрузкой товаров. Например, по счету перечисляют частичный аванс в оплату офисных столов стоимостью 60 000 рублей и стульев стоимостью 50 000 рублей. Сумма аванса - 80 000 рублей (73% от стоимости товаров). В данной ситуации авансовый счет-фактура может быть выписан, например:

На столы (60 000 руб.) и стулья (20 000 руб.);

- на стулья (50 000 руб.) и столы (30 000 руб.);

- на столы (40 000 руб.) и стулья (40 000 руб.).

Ситуация несколько усложняется, если оплаченные товары облагают по разным ставкам НДС (10% и 18%). В таком случае вам необходимо решить, по какой ставке вы будете начислять налог к уплате в бюджет. Исходя из этого и заполняйте авансовый счет-фактуру. Неверное решение будет чревато для фирмы как минимум уплатой пеней. Например, с аванса был уплачен НДС по ставке 10 процентов. А в погашение предоплаты отгружен товар, облагаемый налогом по ставке 18 процентов. В данном случае налицо недоплата налога с аванса. Кроме того, у покупателя могут возникнуть проблемы с вычетом налога, поскольку наименования товаров в авансовом и отгрузочном счетах-фактурах будут различаться.

Ситуация . В авансовом счете-фактуре приведен один перечень товаров, а фактически отгружен другой.

Решение . При таких условиях возможны 2 варианта действий. Первый: покупатель направляет в адрес продавца письмо, в котором указывает, что аванс, «перечисленный от … №… прошу считать оплатой за товар...» (далее указываются наименование товара, который был отгружен, и реквизиты накладной). Этот документ и будет подтверждать правомерность вычета НДС с аванса, несмотря на то, что наименование товаров в авансовом и отгрузочном счетах-фактурах различаются. Однако такой вариант может не устроить налоговиков.

Наиболее оптимальным будет второй способ выхода из этой ситуации. Вы можете внести исправления в авансовый счет-фактуру и указать там нужные наименования товаров. Правда, в данном случае проверяющие могут потребовать от покупателя восстановить НДС, ранее принятый к зачету по неправильному документу (с уплатой пеней). Ведь, по их мнению, зачет по откорректированному счету-фактуре должен делаться в том налоговом периоде, в котором документ исправлен (письма Минфина России № 03-04-11/61,№ 03-04-09/05). Разрешить этот спор покупателю поможет прошлогоднее решение ВАС РФ (Пост. Президиума ВАС РФ № 14227/07). По мнению высших арбитров, «...суммы налоговых вычетов подлежат отражению в том налоговом периоде, в котором выполнены условия, определяющие право налогоплательщика на налоговые вычеты... а не в периоде внесения исправлений».

Ситуация . В течение месяца покупатель перечисляет несколько авансов. Можно ли выставить один счет-фактуру на всю поступившую сумму?

Решение . Скорее всего, налоговики будут против этого. Дело в том, что Налоговый кодекс указывает четкий и конкретный срок для оформления этого документа - 5 дней с момента поступления средств. Нарушение данного правила будет свидетельствовать о нарушении формального порядка составления счета-фактуры. При этом если поступление аванса и отгрузка товаров произошли в срок, не превышающий 5 дней, счет-фактуру оформлять не обязательно. Таково мнение финансистов (письмо Минфина России № 03-07-15/39).

Счет-фактура на аванс - это документ, за своевременной подачей которого бухгалтер должен внимательно следить. Налоговый кодекс определяет сроки его составления, а также возлагает ответственность за невыполнение требований по выставлению покупателю счет - фактуры на аванс. Бухгалтеру важно помнить, что это один из наиболее проверяемых налоговых документов в любой организации.

Счет - фактура на аванс: что это такое?

Счет - фактура представляет собой налоговый документ унифицированной формы, который составляется продавцом/поставщиком. Он призван документально закрепить отгрузку товаров покупателю либо оказание последнему определенных услуг.

Есть сделки, которые предполагают внесение предоплаты за товар/услугу. В таком случае продавец должен оформить счет-фактуру на аванс, которая зафиксирует ту сумму, перевод которой был произведен клиентом в качестве необходимой предоплаты. Составляется в двух экземплярах: по одному покупателю и продавцу.

Важно: благодаря счету-фактуре покупатель/приобретатель товара/услуги имеет законное требование на получение денежного вычета с НДС, входящего в сумму к оплате.

Налоговый кодекс (п.3 ст. 168) прямо указывает продавцу на обязанность направить авансовый счет-фактуру покупателю по перечислении им денежной суммы в качестве предоплаты. Покупатель же, получив свой экземпляр документа, может реализовать свое право, прописанное в п. 12 ст. 171 НК РФ, на вычет НДС.

Как правильно заполнять?

Все необходимые реквизиты данного налогового документа прописаны в п. 5.1. ст. 169 Налогового кодекса. Согласно закону, к обязательному заполнению подлежит следующее:

- порядковый номер налогового документа, дата составления;

- реквизиты поставщика и покупателя, обязательно включить ИНН каждой стороны;

- номер и дата платежа, который явился основанием для перечисления предоплаты;

- название валюты (код), в которой поступил платеж.

В пунктах 3 и 4 - грузоотправитель и грузополучатель и их адреса - ставят прочерк. В графе №1 таблицы указывают, за какой товар/услугу был произведен авансовый платеж. При этом данные сведения должны повторять название товара/услуги, которые были прописаны в соответствующем договоре. Можно заявку на поставку товара оформить после получения предоплаты, тогда в нужной графе нужно написать общее название («Детали», «Инструменты» и прочее). Разрешение на обобщение товарных позиций закреплено письмом Минфина РФ от 26.07.2011 за № 03–07–09/22.

Предпочтительно указывать в графе наименования поставляемого товара (услуг, работ) номер договора, на основании которого был произведен авансовый платеж от покупателя продавцу.

Далее по табличной части необходимо заполнить графы №7, №8, №9. Вписывать необходимо точную сумму «до копейки», не округляя. В оставшихся графах, согласно п. 4 правил заполнения счетов-фактур (приложение к постановлению № 1137), ставятся прочерки.

Счёт-фактура на аванс

Ответственность за неправильное оформление

В случае грубого нарушения в оформлении документа (к примеру, не проставлены обязательные реквизиты), последний будет считаться ничтожным. А если его нет, а авансовые средства от клиента были отправлены, налоговая проверка просто так это не оставит.

Есть бухгалтеры, которые игнорируют требования налогового законодательства к обязательному оформлению счета-фактуры на аванс по каждому поступившему предварительному платежу. Однако данные противозаконные действия обязательно будут выявлены уже при первой налоговой ревизии, которая всегда просматривает, чтобы по каждой предоплате от клиента имелась своя счет-фактура.

В случае выявления подобных нарушений налоговый инспектор доначисляет НДС по каждой авансовой сумме за налоговый период. Однако сам налогоплательщик уже не имеет возможности получить вычет, потому что не предоставил информацию.

Ст. 120 НК РФ предусматривает штраф с налогоплательщика за нарушение Правил ведения учета объектов налогообложения. За правонарушение в одном отчетном периоде взимается 10 тыс. руб., при повторном нарушении - до 30 тыс. руб.

Сроки выставления

Налоговый кодекс устанавливает срок в 5 дней для составления авансового счета-фактуры (п.3, ст. 168):

- по фактическом получении авансового платежа продавцом;

- с момента отгрузки товара.

Если организация получает регулярные авансовые платежи, один за одним поставляя товар, тогда допускается выписывать счет-фактуру в конце расчетного периода.

Являясь важным налоговым документом, счёт-фактура позволяет получить законные денежные вычеты с НДС налогоплательщикам. С другой стороны, это один из самых проверяемых налоговой службой документ. За недобросовестное отношение к авансовому счету-фактуре налогоплательщик наказывает себя дважды. Он платит штраф, а также не получает вычеты, не заявленные в Декларации. Поэтому, безусловно, к составлению данного документа стоит относиться более внимательно и ответственно.

С 1 января 2009 года вступил в силу Федеральный закон от 26 ноября 2008 г. № 224-ФЗ. Одним из изменений, внесенных этим законом в , является то, что покупатель теперь может принимать «входной» НДС по предоплате к вычету из бюджета. Соответственно продавец должен выставлять на предоплату счет-фактуру. Отметим, что финансисты по этому поводу дали соответствующие разъяснения. Подробности - в нашей статье.ВЫСТАВЛЕНИЕ СЧЕТОВ-ФАКТУР ПРОДАВЦОМ

По общему правилу, действующему с 1 января 2009 года, при получении предоплаты продавец обязан выставить покупателю счет-фактуру (п. 3 ). Сделать это нужно не позднее пяти календарных дней после получения предоплаты.

При этом счет-фактура на предоплату должен иметь следующие обязательные реквизиты (п. 5.1 ):

- порядковый номер и дату счета-фактуры (строка 1);

- наименования, адреса и ИНН продавца и покупателя (строки 2, 2а, 26, 6, 6а, 66);

- номер платежно-расчетного документа (строка 5);

- наименование поставляемых товаров или передаваемых имущественных прав, описание работ, услуг (графа 1 таблицы);

- сумму предоплаты (графа 9 таблицы);

- налоговую ставку (графа 7 таблицы);

- сумму НДС, определяемую с учетом установленной ставки (графа 8 таблицы).

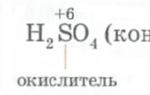

Налог с предоплаты определяется по расчетной ставке (п. 1 ).

При отгрузке товара (передаче имущественных прав, выполнении работ, оказании услуг) продавец выставляет счет-фактуру в ранее действовавшем порядке и начисляет НДС к уплате в бюджет (ст. 154, п. 14 ). Одновременно с этим ранее начисленный с предоплаты НДС подлежит вычету.

Счет-фактура на предоплату отражается в книге продаж. В момент начисления выручки продавец по выставленному счету-фактуре делает еще одну запись в книге продаж. Одновременно с этим в книге покупок записывают данные счета-фактуры, выставленного на предоплату.

ПРИМЕР 1

Турагент приобретает у туроператора путевку. Стоимость путевки - 45 000 руб. (в том числе НДС - 6864,41 руб.). По условиям договора турагент перечисляет 50-процентную предоплату - 22 500 руб. (в том числе НДС - 3432,21 руб.).

Туроператор после получения предоплаты выписывает счет-фактуру, один экземпляр которого пересылает турагенту, и производит запись в книге продаж.

В бухгалтерском учете туроператора вносятся такие записи:

ДЕБЕТ 51

КРЕДИТ 62 субсчет «Авансы полученные»

- 22 500 руб. - получена предоплата за путевку от турагента;

ДЕБЕТ 76 субсчет «НДС с авансов полученных»

- 3432,21 руб. - начислен налог с предоплаты.

При реализации путевки туроператор выписывает счет-фактуру, производит запись в книге продаж. По ранее выписанному счету-фактуре по полученной предоплате производится запись в книге покупок.

В учете туроператора бухгалтер запишет следующее:

ДЕБЕТ 62 субсчет «Расчеты с покупателями»

КРЕДИТ 90 субсчет «Выручка»

- 45 000 руб. - отражена выручка от продажи путевки;

ДЕБЕТ 90 субсчет «Налог на добавленную стоимость»

КРЕДИТ 68 субсчет «Расчеты по НДС»

- 6864,41 руб. - начислен НДС с реализации;

ДЕБЕТ 62 субсчет «Авансы полученные»

КРЕДИТ 62 субсчет «Расчеты с покупателями»

- 22 500 руб. - зачтен ранее полученный аванс;

КРЕДИТ 76 субсчет «НДС с авансов полученных»

- 3432,20 руб. - принят к вычету НДС, начисленный ранее с полученной предоплаты.

А как быть, если в течение этих пяти дней товар контрагенту отгружен? В письме от 6 марта 2009 г. № 03-07-15/39 специалисты главного финансового ведомства дали следующие разъяснения. В рассматриваемом случае нет необходимости выписывать счет-фактуру на аванс. Его не нужно выписывать и в том случае, если предоплата получена в счет предстоящих поставок товаров, подлежащих налогообложению по нулевой ставке, а также не облагаемых этим налогом.

ПОЛУЧЕНИЕ СЧЕТА-ФАКТУРЫ ПОКУПАТЕЛЕМ

Получив от продавца счет-фактуру, покупатель вправе принять «входной» НДС по нему к вычету из бюджета в текущем налоговом периоде (п. 12 ст. 171 Налогового кодекса РФ). Правда, при этом должны выполняться следующие условия:

- продавец выставил счет-фактуру на сумму полученной предоплаты;

- организация имеет платежные документы, фактически подтверждающие перечисление предоплаты;

- между покупателем и продавцом заключен договор, предусматривающий перечисление предоплаты.

Если договор не предусматривает перечисление предоплаты

Продавец обязан выставить счет-фактуру на предоплату, даже если договор с покупателем не заключен или если в договоре отсутствует условие о перечислении предоплаты. Иначе говоря, при любом получении денежных средств, связанных с предстоящими поставками товаров (выполнением работ, оказанием услуг), продавец обязан составить счет-фактуру и предъявить его покупателю. Иначе продавец может быть привлечен к налоговой ответственности за грубое нарушение правил учета доходов и объектов налогообложения, приведшее к занижению налоговой базы (п. 1, 3 ).

А вот покупателю при отсутствии в договоре условия о перечислении предоплаты продавцу придется в судебном порядке доказывать свое право на налоговый вычет НДС.

После получения счета-фактуры по уже отгруженному товару (выполненным работам, оказанным услугам) покупатель принимает НДС к вычету из бюджета. В этом же налоговом периоде принятый к вычету НДС по предоплате следует восстановить (подп. 3 п. 3 ст. 170 Налогового кодекса РФ).

Налог должен быть восстановлен в бюджет также в случае расторжения договора (либо изменения его условий) и возврата предоплаты продавцом.

Покупатель в книге покупок отражает счет-фактуру от продавца по предоплате. После получения от продавца счета-фактуры на отгруженные товары (выполненные работы, оказанные услуги) производится запись в книге покупок и одновременно счет-фактура по предоплате заносится в книгу продаж.

ПРИМЕР 2

Продолжим пример 1. Но рассмотрим ситуацию с точки зрения турагента.

Итак, турагент на основании условия договора перечисляет 50-процентный аванс туроператору. После получения от туроператора счета-фактуры производится запись в книге покупок, а в бухучете делаются следующие проводки:

ДЕБЕТ 60 субсчет «Авансы выданные»

КРЕДИТ 51

- 22 500 руб. - перечислена предоплата туроператору;

ДЕБЕТ 68 субсчет «Расчеты по НДС»

КРЕДИТ 76 субсчет «НДС с авансов выданных»

- 3432,21 руб. - принят к вычету НДС с аванса.

После получения от туроператора путевки, сопроводительных документов и счета-фактуры производится запись в книге покупок, дающая право на вычет НДС из бюджета. Одновременно производится запись в книге продаж по счету-фактуре на предоплату. А в учете отражается следующее:

ДЕБЕТ 41

- 38 135,59 руб. (45 000 - 6864,41) - оприходована путевка;

ДЕБЕТ 19

КРЕДИТ 60 субсчет «Расчеты с туроператором»

- 6864,41 руб. - отражен НДС по полученной от туроператора путевке;

ДЕБЕТ 68 субсчет «Расчеты по НДС»

КРЕДИТ 19

- 6864,41 руб. - принят к вычету НДС с полученной путевки;

КРЕДИТ 60 субсчет «Авансы выданные»

- 22 500 руб. - зачтен ранее перечисленный туроператору аванс;

ДЕБЕТ 76 субсчет «НДС с авансов выданных»

КРЕДИТ 68 субсчет «Расчеты по НДС»

- 3432,21 руб. - восстановлен НДС, принятый к вычету после перечисления предоплаты;

ДЕБЕТ 60 субсчет «Расчеты с туроператором»

КРЕДИТ 51

- 22 500 руб. - произведен окончательный расчет с туроператором за путевку.

Обратим внимание и на следующий момент. В письме Минфина России № 03-07-15/39 чиновники настаивают, что, если в договоре условие о предварительной оплате не предусмотрено или соответствующий договор отсутствует, принимать к вычету НДС с перечисленной по счету контрагента предоплаты неправомерно (даже при наличии счета-фактуры).

Кроме того, специалисты главного финансового ведомства пояснили, что, если аванс уплачен наличными деньгами или в безденежной форме, вычет «входного» налога по такой оплате принимать нельзя. Основание - в данных случаях у покупателя товаров (работ, услуг, имущественных прав) отсутствует платежное поручение.

Однако следует помнить, что сами безденежные расчеты (бартер, взаимозачет) от обязанности выписывать счет-фактуру, начислять и уплачивать налог не освобождают обе стороны.

И еще момент, на который обратили внимание чиновники. Принятие к вычету «входного» НДС с авансов - это право организации, а не ее обязанность. Минфин России отметил, что если фирма ставит налог к уменьшению по полученным товарам (работам, услугам), а не по предварительной оплате (частичной оплате), к занижению налоговой базы это не приводит.

Счета-фактуры по предоплате, если турагент действует по агентскому договору

Обычно турагент продает путевку физическому лицу, поэтому с полученной от него предоплаты счет-фактуру туристу он не выписывает. Счет-фактура с полученной предоплаты выписывается в одном экземпляре и заносится в книгу продаж. После продажи туристу путевки турагент выписывает счет-фактуру, производит запись в книгу продаж, а по ранее полученному авансу производит запись в книгу покупок.

Данный материал — своеобразная памятка для бухгалтеров, которые оформляют связанные с НДС документы по предоплате. В статье приведены правила оформления «авансового» , его регистрации в книге продаж и книге покупок, а также своевременного начисления и вычета НДС. Материал предназначен как для поставщиков, так и для покупателей.

Когда выставлять и регистрировать счет-фактуру на аванс

Какие действия должны совершить стороны сделки, если покупатель перечисляет поставщику предоплату? В главе 21 Налогового кодекса предусмотрен следующий алгоритм.

Перечисление аванса

Получив предоплату (аванс), поставщик в течение 5-ти календарных дней выставляет покупателю счет-фактуру на аванс с выделенной суммой НДС (п. 3 ст. НК РФ). Поставщик регистрирует данный счет-фактуру в книге продаж, а покупатель — в книге покупок.

НДС, выделенный в «авансовом» счете-фактуре, поставщик обязан перечислить в бюджет, а покупатель вправе предъявить к вычету (п. 9 ст. НК РФ).

Отгрузка товара в счет полученной ранее предоплаты

В момент отгрузки стороны сделки еще раз регистрируют «авансовый» счет-фактуру. На этот раз поставщик делает запись в книге покупок, а покупатель — в книге продаж.

НДС, выделенный в «авансовом» счете-фактуре, поставщик может принять к вычету (п. 6 ст. НК РФ). Покупатель в свою очередь обязан восстановить принятый ранее вычет (подп. 3 п. 3 ст. НК РФ) и заплатить налог в бюджет.

Когда «авансовый» счет-фактура не выставляется

Есть случаи, когда приведенный выше алгоритм не действует. Так, «авансовый» счет-фактура не оформляется, если отгрузка состоялась не позднее 5-ти календарных дней с момента получения предоплаты. Такое мнение высказал Минфин России в письме от 18.01.17 № 03-07-09/1695 (см. « »).

Кроме того, без «авансового» счета-фактуры можно обойтись, если покупатель не является плательщиком НДС, либо освобожден от обязанностей по уплате данного налога. Об этом прямо сказано в подпункте 1 пункта 3 статьи НК РФ. Специалисты Минфина подтвердили, что указанная норма распространяется на покупателей-«упрощенщиков» (письмо от 16.03.15 № 03-07-09/1380; см. « »). От себя добавим, что под указанную норму подпадают также «вмененщики», предприниматели на ПСН, плательщики единого сельхозналога и те, кто получил освобождение по статье НК РФ.

Наконец, «авансовый» счет-фактура не оформляется при экспорте товара, облагаемого по нулевой ставке. Дело в том, что согласно пункту 1 статьи НК РФ предоплата за товар, который облагается по нулевой ставке, в налоговую базу не включается. Следовательно, и «авансовый» счет-фактура здесь не нужен (письмо Минфина России 10.01.18 № 03-07-08/142; « »). Это же правило применяется в ситуации, когда предоплата сделана в рамках операций, полностью освобожденных от НДС по статье НК РФ.

Реквизиты «авансового» счета-фактуры

Счет-фактура на предоплату оформляется так же, как и «обычный» счет-фактура (правила заполнения приведены в статье « »). Но существуют некоторые особенности, которые нужно учитывать при заполнении отдельных полей «авансового» счета-фактуры (см. табл.1).

Таблица 1

Правила заполнения отдельных строк «авансового» счета-фактуры

|

Номер |

Наименование |

|

|---|---|---|

|

«Шапка» счета-фактуры |

||

|

СЧЕТ-ФАКТУРА №___ от_______________ |

«Авансовые» счета-фактуры нумеруются в общем хронологическом порядке вместе с обычными счетами-фактурами. Особый порядок нумерации для счетов-фактур на предоплату не предусмотрен (письмо Минфина России ). |

|

|

Грузоотправитель и его адрес |

||

|

Грузополучатель и его адрес |

Всегда ставится прочерк (письмо Минфина России ) |

|

|

К платежно-расчетному документу №___ от_______________ |

Ставится номер и дата платежно-расчетного документа или кассового чека на предоплату. Допустимо указать только три последние цифры в номере платежного поручения (письмо Минфина России ) При безденежной форме расчетов строка 5 не заполняется |

|

|

Таблица в счете-фактуре |

||

|

Единица измерения |

Всегда ставится прочерк |

|

|

Единица измерения условное обозначение (национальное) |

Всегда ставится прочерк |

|

|

Количество (объем) |

Всегда ставится прочерк |

|

|

Цена (тариф) за единицу измерения |

Всегда ставится прочерк |

|

|

Стоимость товаров (работ, услуг), имущественных прав без налога — всего |

Всегда ставится прочерк |

|

|

В том числе сумма акциза |

Всегда ставится прочерк |

|

|

Налоговая ставка |

Указывается расчётная ставка: 10/110 или 18/118 (п. 4 ст. НК РФ) |

|

|

Стоимость товаров (работ, услуг), имущественных прав с налогом — всего |

Указывается вся сумма предоплаты с учетом НДС |

|

|

Страна происхождения товара цифровой код |

Всегда ставится прочерк |

|

|

Страна происхождения товара краткое наименование |

Всегда ставится прочерк |

|

|

Номер таможенной декларации |

Всегда ставится прочерк |

|

Регистрация в книге покупок и книге продаж

При перечислении предоплаты записи в книге продаж у поставщика и в книге покупок у покупателя делаются в том периоде, когда выставлен «авансовый» счет-фактура.

При отгрузке товара в счет предоплаты запись в книге покупок у поставщика делается в периоде отгрузки. Запись в книге продаж у покупателя также делается в периоде отгрузки, а не в периоде перечисления аванса.

Счет-фактура на предоплату регистрируется в книге покупок и в книге продаж так же, как и «обычный» счет-фактура. Но существуют особенности, которые нужно учитывать при заполнении отдельных полей (см. табл.2 и табл. 3; примеры заполнения см. в статье « »).

Таблица 2

Правила заполнения отдельных полей книги покупок при регистрации «авансового» счета-фактуры

Таблица 3

Правила заполнения отдельных полей книги продаж при регистрации «авансового» счета-фактуры

|

Номер |

Наименование |

|

|---|---|---|

|

Какие записи делает продавец при получении аванса |

||

|

Код вида операции |

||

|

Какие записи делает покупатель при отгрузке товара и восстановлении принятого ранее вычета |

||

|

Код вида операции |

||

|

Наименование покупателя |

данные из строки 6 «авансового» счета-фактуры |

|

|

ИНН / КПП покупателя |

данные из строки 6б «авансового» счета-фактуры |

|

Что делать с «авансовым» счетом-фактурой при расторжении сделки

Случается, что покупатель и продавец расторгают договор, по которому ранее был перечислен аванс. Если продавец возвращает предоплату покупателю, то стороны сделки должны поступить следующим образом.

Продавцу нужно зарегистрировать «авансовый» счет-фактуру в книге покупок. В графе 7 «Номер и дата документа, подтверждающего уплату налога» поставщику следует указать реквизиты тех документов, которые подтверждают возврат авансового платежа. Тогда на основании пункта 4 статьи НК РФ продавец вправе предъявить к вычету НДС, начисленный при получении предоплаты (см. « »).

Покупателю, напротив, необходимо восстановить принятый ранее вычет и заплатить НДС в бюджет. При этом он должен зарегистрировать «авансовый» счет-фактуру в книге продаж.

Иногда после расторжения сделки поставщик не возвращает деньги покупателю. Вместо этого стороны договариваются погасить задолженность каким-либо иным способом. В Налоговом кодексе нет общих указаний, может ли поставщик при подобных обстоятельствах принять вычет. По этой причине каждую ситуацию приходится рассматривать отдельно, исходя из разъяснений чиновников и судебной практики. Так, если аванс погашен путем зачета взаимных требований, то вычесть НДС нельзя (постановление ФАС Западно-Сибирского округа от 12.10.12 № А03-3477/2010). Если же аванс зачтен в счет оплаты по другому договору, то вычет допустим (см. « »).

Обратите внимание: ошибок при заполнении счетов-фактур проще избежать, если выставлять их в электронном виде. Напомним, что обмен юридически значимыми электронными документами (накладными, счетами-фактурами, договорами) производится с помощью специальных систем через операторов электронного документооборота (ЭДО). Это, в частности, сервис « » от компании СКБ Контур.

Организации и предприниматели, у которых есть электронная подпись для налоговой отчетности, могут прямо сейчас бесплатно отправить контрагентам неограниченное количество счетов-фактур, накладных и других документов через систему «Контур.Диадок» в рамках акции «Безлимит на 2 месяца».

Уже два года компании выставляют счета-фактуры "на аванс", но к сожалению, еще возникают вопросы, как их оформлять, стоит ли вообще выставлять этот документ при получении предоплаты. Светлана Щепетильникова разобралась в нюансах и страхах налогоплательщиков.

На практике чехарда с авансовыми счетами-фактурами причиняет неудобства многим бухгалтерам. Кому доставляет радость дополнительная работа? Зачастую приходится обзванивать поставщиков и убеждать их в том, что они должны представить "авансовый" счет-фактуру, дабы ваша компания могла воспользоваться своим законным правом на получение вычета по налогу на добавленную стоимость.

Выставляю… не выставляю…

26 ноября 2008 г. Законом N 224-ФЗ введен абз. 2 п. 1 ст. 168 НК РФ, в котором говорится о том, что "в случае получения налогоплательщиком сумм оплаты, частичной оплаты в счет предстоящих поставок товаров (выполнения работ, оказания услуг), передачи имущественных прав, реализуемых на территории Российской Федерации, налогоплательщик обязан предъявить покупателю этих товаров <…> сумму налога, исчисленную в порядке, установленном пунктом 4 статьи 164 настоящего Кодекса". Обратите внимание на слово "обязан". Это означает, что выбора Налоговый кодекс нам не предоставляет и мы должны выставить счет-фактуру на аванс. Сделать это нужно не позднее пяти календарных дней, считая со дня получения сумм полной или частичной оплаты в счет предстоящих поставок товаров (выполнения работ, оказания услуг) (п. 3 ст. 168 НК РФ). Отметим, что если обязательство будет выполнено в течение 5 дней с момента предоплаты, то счет-фактуру мы выставляем сразу на реализацию. Данная позиция описана в Письме Минфина России от 6 марта 2009 г. N 03-07-15/39. По сути, Законом N 224-ФЗ внесено одно существенное изменение: если раньше счет-фактуру продавцы выписывали себе сами, то начиная с 2009 г. делают это уже в двух экземплярах: один остается в бухгалтерии компании, второй — передается контрагенту. Но законодатели не предусмотрели никаких санкций за неисполнение этих требований. И наказать или привлечь к ответственности за невыставление счета-фактуры на предоплату продавца товара (работ, услуг) никто не может. С одной стороны, это плюс, но только для поставщика. А вот для покупателя этот законодательный пробел очень часто мешает воспользоваться вычетом. Ведь повлиять на нерадивого партнера и получить у него документы невозможно никаким иным способом, кроме как уговорами (Постановление ФАС Волго-Вятского округа от 24 сентября 2008 г. по делу N А11-11888/2007-К1-9/605-40).

Примечание. При получении предоплаты в неденежной форме выставлять счет-фактуру покупателю нужно, поскольку такие авансы включаются в налоговую базу по НДС.

Напомним, что п. 12 ст. 171 НК РФ предоставляет право покупателю, перечислившему продавцу аванс, принять к вычету НДС с данной предоплаты, не дожидаясь отгрузки товаров (выполнения работ, оказания услуг, передачи имущественных прав). У покупателя есть право выбора. Целесообразней воспользоваться правом вычета налога с авансов по тем обязательствам, которые будут исполнены в следующем налоговом периоде (Письмо ФНС России от 15 февраля 2011 г. N КЕ-3-3/354@).

Это поможет минимизировать трудозатраты. Кстати, помогает рационализировать работу бухгалтерии и Постановление Президиума ВАС РФ от 10 марта 2009 г. N 10022/08, где сказано, что "платеж, поступивший налогоплательщику в том же налоговом периоде, в котором произошла фактическая реализация товаров, не может быть признан авансовым". А если нет авансов, то и первичные документы оформлять не надо. Отметим, что если вы решились воспользоваться своим правом, то по факту реализации принятый прежде к вычету налог придется восстановить в бюджет и принять к вычету налог в целом "по отгрузке". Однако принять к вычету сумму налога по "предоплате" можно только на основании полученного счета-фактуры (п. 1 ст. 169 НК РФ). Если этого документа нет, то нет и права. Вот он, порочный круг.

Примечание. Существуют два основных заблуждения относительно "авансового" счета-фактуры: этот документ выставляется при условии, что в платежном поручении в назначении платежа указано "Аванс" или "Предоплата"; кроме того, счет-фактура выставляется, если предоплата была в конце месяца.

Незнакомый счет-фактура

Вроде бы все знают, что правила оформления счета-фактуры прописаны в ст. 169 НК РФ. Большую часть мы, конечно, черпаем из п. 5.1. Но почему-то к единообразию оформления авансовых счетов-фактур так и не пришли. Напомню, что нарушение требований ст. 169 НК может стать основанием для отказа в вычете. Не стоит забывать, что права аккуратно дописывать необходимые реквизиты, а также исправлять остальные погрешности, помарки и неточности никто у налогоплательщиков не отнимал. Следует помнить и о том, что если возможно идентифицировать продавца, покупателя, наименование товаров, работ, услуг или имущественных прав, их стоимость, а также налоговую ставку и сумму НДС, то другие неточности основанием для отказа в вычете не являются. Об этом прямо написано в п. 2 ст. 169 НК. Рассмотрим самые обсуждаемые моменты заполнения граф авансового счета-фактуры.

Что писать в графе 1 табличной части? Обратите внимание, что некоторые бухгалтерские программы выставляют счет-фактуру с автоматическим заполнением данной графы как "Предварительная оплата". Только вот с законодательством это идет вразрез. И боюсь, что фраза "так программа делает" сотрудниками ИФНС не будет воспринята всерьез. В Письме УФНС России по г. Москве от 7 мая 2009 г. N 16-15/045429 было подчеркнуто, что в данной графе отражается наименование товара или услуг. А слова "Предварительный платеж" и "Аванс" являются ошибками.

Поддержал эту позицию и Минфин России в Письме от 6 марта 2009 г. N 03-07-15/39. В данном Письме уточнялось, что "в случае получения предварительной оплаты (частичной оплаты) по договорам поставки товаров, предусматривающим их отгрузку в соответствии с заявкой (спецификацией), оформляемой после оплаты, в этих договорах, как правило, указывается обобщенное наименование поставляемых товаров (например, "Нефтепродукты", "Кондитерские изделия", "Хлебобулочные изделия", "Канцелярские товары" и т.п.). Поэтому при оформлении счета-фактуры при получении предварительной оплаты (частичной оплаты) по таким договорам следует указывать обобщенное наименование товаров (или групп товаров).

Если заключаются договоры, предусматривающие одновременно с поставкой товаров выполнение работ (оказание услуг), то в соответствующей графе счета-фактуры указывается как наименование поставляемых товаров, так и описание выполняемых работ (оказываемых услуг).

Графа 5: здесь отражаем размер перечисленного аванса, а в графе 7 указываем ставку налога, по которой облагается предстоящая отгрузка. Если планируется поставка товаров, облагаемых НДС по разным ставкам, то при получении предоплаты (в том числе полной) выбираем один из следующих вариантов заполнения счета-фактуры:

- указать в графе 1 обобщенное наименование товаров, а в графе 7 — размер налога 18/118 (по этой же ставке придется исчислить НДС в бюджет);

- исходя из сведений, содержащихся в договоре, разбить аванс на две части: на сумму, полученную под отгрузку товаров, облагаемых по ставке 10 процентов, и аналогично с товарами или услугами — за 18 процентов. При этом в счете-фактуре на аванс надо заполнить две отдельные строки с указанием соответствующих наименований товаров и ставок налога.

С.Щепетильникова

Оформлять ли счет — фактуру, если аванс и отгрузка прошли в одном квартале?

Источник: Журнал «Семинар для бухгалтера»

Недавно у меня возник спор с финансовой службой нашего контрагента. Мы не выставили им счет — фактуру на аванс, так как товар был отгружен в том же квартале. Но они уверяли, что по Налоговому кодексу мы обязаны выписать документ. Ведь между отгрузкой и предоплатой прошло больше пяти дней. Я решила разобраться в этом вопросе и выяснила, что одни бухгалтеры выставляют счета — фактуры на каждый аванс. А другие, как и я, выписывают документ только в том случае, если отгрузка и аванс попали на разные налоговые периоды. Какой же из вариантов верный?

Счет — фактура выписывается, только если аванс и отгрузка прошли в разных налоговых периодах.

С одной стороны, в Налоговом кодексе сказано, что счет — фактура выставляется в срок не позднее пяти дней со дня получения предоплаты. Это пункт 3 статьи 168 Налогового кодекса РФ.

Но с другой стороны, сумма налога на добавленную стоимость, подлежащая уплате в бюджет, исчисляется по итогам каждого налогового периода. Об этом сказано в пункте 1 статьи 173 Налогового кодекса РФ. Поэтому налоговая база не будет искажена, если не выставить счет — фактуру на предоплату, полученную в одном периоде с отгрузкой. Судьи Высшего арбитражного суда в постановлении от 10 марта 2009 г. № 10022/08 отметили, что если предоплата и отгрузка произведены в одном квартале, то платежи не могут считаться авансовыми и документ выписывать не нужно.

Поэтому я выставляю счета — фактуры, только если отгрузка и предоплата приходятся на разные налоговые периоды. Причем даже в том случае, если между ними прошло меньше пяти дней. Например, аванс поступил 30 июня, а товар отгрузили уже 1 июля. Для удобства можно в учетной политике прописать, что на счете 62.2 компания учитывает только авансы, переходящие на другой месяц.

ПЛЮСЫ

В этом случае покупатель сможет принять к вычету налог на добавленную стоимость по перечисленному авансу и закрыть квартал. А при налоговой проверке нам не начислят штрафы и пени за неполную уплату налога.

Таким образом, в конце каждого квартала я делаю инвентаризацию счета 62 «Авансы полученные». После этого выписываю счета — фактуры на авансы, по которым отгрузка еще не произошла. А так как авансовых платежей у нас много, я экономлю свое рабочее время и силы, не выставляя лишний раз счета — фактуры.

МИНУСЫ

Правда, в этом случае иногда возникают споры с налоговой инспекцией. Бывает, что налоговики слишком формально подходят к авансовым счетам — фактурам.

В частности, заметив в счете — фактуре на отгрузку реквизиты платежного поручения с датой аванса, они могут поинтересоваться, где же сам авансовый счет — фактура. И если его нет, доначислить налог на добавленную стоимость, пени и штрафы. Но арбитражные суды такие доначисления признают необоснованными.

Ведь авансовый платеж в оплату товаров для целей НДС считается таковым до тех пор, пока не произойдет фактическая реализация. К такому выводу пришли судьи ФАС Московского округа в постановлении от 5 мая 2008 г. № КА — А41/3467 — 08. Кроме того, предоплату, полученную от покупателей в одном налоговом периоде с отгрузкой, нельзя считать авансом. Об этом написано в постановлении ФАС Западно — Сибирского округа от 13 февраля 2006 г. № Ф04 — 233/2006(19490 — А03 — 31).

И наконец, если аванс получен в периоде отгрузки, у компаний не возникает обязанности исчислять и уплачивать налог с аванса. Поскольку денежные средства теряют характер авансовых платежей. Так решили судьи ФАС Северо — Кавказского округа в постановлении от 8 мая 2009 г. по делу № А63 — 13178/2008 — С4 — 33.

Поэтому при возникновении спора с налоговиками можно попытаться урегулировать проблему в досудебном порядке. И в жалобе сослаться на положительные судебные решения, письмо Минфина России от 6 марта 2009 г. № 03 — 07 — 15/39 и постановление ВАС РФ от 10 марта 2009 г. № 10022/08.

Счет — фактура выставляется на каждый аванс.

Многие мои коллеги выставляют авансовые счета — фактуры на каждую предоплату в своей бухгалтерской программе. Но распечатывают ее только по требованию покупателя. Им так спокойнее. Ведь тогда они в точности соблюдают все требования Налогового кодекса.

ПЛЮСЫ

Этот вариант самый безрисковый для обеих сторон сделки. Ведь при налоговой проверке не возникнет претензий от инспекторов. А покупатели всегда смогут принять к вычету налог на добавленную стоимость.

МИНУСЫ

Хотя, с другой стороны, это добавит компании бумажной работы по выставлению авансовых счетов-фактур и «раздует» книгу продаж.

Еще советы.

При получении аванса важно помнить об интересах покупателей

Анна КУЗНЕЦОВА, главный бухгалтер управляющей компании ООО «СМК “СТРОЙТЕХ”»:

– Лично я всегда выставляю счета — фактуры на все суммы полученной предоплаты.

Во — первых, делать это нас обязывает Налоговый кодекс РФ.

В нем прописано, что выставление счетов — фактур на предоплату является обязанностью, а не правом налогоплательщика (п. 1 ст. 168 НК РФ). К тому же при получении аванса компания зачастую не знает, будет или нет в данном налоговом периоде реализация. И если не выписать счет — фактуру, это может привести к занижению сумм налога.

Во — вторых, надо думать и о своих покупателях. Ведь если не выставить счет — фактуру, они не смогут применить вычет в периоде перечисления предоплаты. И хотя кодекс не обязывает покупателей применять вычет НДС по авансам, но многие наши контрагенты принимают налог к вычету. Терять своих клиентов из — за невыписанного счета — фактуры нам невыгодно.

Конечно, есть разъяснения Минфина и постановления федеральных арбитражных судов о том, что можно не выставлять авансовые счета — фактуры при отгрузке и предоплате в одном периоде. Ведь сумма НДС к уплате не меняется. Но я все — таки придерживаюсь норм Налогового кодекса РФ, чтобы избежать споров с налоговиками. Тем более что письма носят частный разъяснительный характер. И не хотелось бы сложных судебных разбирательств.

Я больше времени потрачу на суды, чем на выставление счетов — фактур. К тому же в нашей бухгалтерской программе предусмотрен такой вариант, как «регистрировать счета — фактуры на авансы всегда при получении аванса».

Наиля АХМЕТГАЛИЕВА, главный бухгалтер ООО «Базис — Металл+»:

– Мы обычно выставляем счета — фактуры на все авансы.

И хотя счет — фактуру нужно составить не позднее пяти календарных дней с момента получения аванса, мы как правило делаем это уже на следующий день после получения предоплаты. А потом уже покупатель сам решает, забирать ему счет — фактуру или нет. Таким образом мы сводим к минимуму риски споров с налоговыми инспекторами.

Кроме того, часто компании, ссылаясь на пятидневный срок, установленный в кодексе для выставления счета — фактуры, не выписывают документ на стыке двух налоговых периодов. Например, аванс отправлен 28 июня, а отгрузка прошла 1 июля. В этом случае без счета — фактуры покупатель не сможет предъявить НДС по уплаченному авансу к вычету. Поэтому, если сумма возмещаемого НДС существенна для покупателя, мы сначала обмениваемся счетами — фактурами по факсу. А оригинал документа отдаем покупателю при отгрузке.